Monetair beleid en ploffende banken, deel I

IVM ACTUELE ONTWIKKELINGEN in de bancaire sector is Het GeldBlog wat eerder

Er zijn een paar Amerikaanse banken geploft de afgelopen weken en financiële markten proberen de effecten te doorgronden. Op dit moment is er nog geen breed gedragen consensus over wat ons te wachten staat. Dit heeft alles te maken de verwachte reacties van centrale banken. Daar heerst er nu de nodige stress want het voorkomen van nog meer bank faillissementen en het bestrijden van inflatie lijken een onmogelijke opgave. Wederom zullen de keuzes van de centrale banken het koersverloop op financiële markten bepalen. Verder zullen de gekozen monetaire maatregelen ook de reële economie niet onberoerd laten. Dat het leven een achtbaan is, zal wederom duidelijk worden voor velen.

Kort na elkaar zakten twee banken door hun hoeven; de crypto bank Silvergate en Silicon Valley Bank (SVB). De eerste laat ik even voor wat het is, maar SVB is geen kleine bank. SVB is de grootste bank die kopje onder gaat sinds het faillissement van Washington Mutual in 2008. Belangrijk is om te doorgronden waarom de bank is geploft. Dat er een run op de bank was, is de meeste niet ontgaan. Klanten wilden betrekkelijk plots al hun geld opnemen/overboeken en dat bracht de bank in de problemen. Het is de grootste angst die ieder bank heeft, dus wat dat betreft niets nieuws.

Zo ook niet voor toezichthouders. Banken worden periodiek getest voor dergelijke scenario’s. Helaas golden er in de VS voor kleine banken minder strenge standaarden. Maar zelfs dan, is het nog maar de vraag of het slagen voor de strengere bankenstresstest de ondergang van SVB had kunnen voorkomen. Zo valt het de top van SVB (waar een Fed bestuurder de CEO was en een ex Lehman bankier de COA) het nodige aan te rekenen. Aan de ene kant van de balans had de bank een nogal eenzijdig klantenbestand (tromgeroffel) de Silicon Valley (tech & Venture Capital) sector. Deze klanten maakten voornamelijk gebruik van simpele bankdiensten, zoals een betaalrekening. Aan de andere kant van de balans investeerde de SVB het geld met name in Amerikaanse staatsobligaties, (die officieel nul risico hebben) in plaats van in een meer gediversifieerde portefeuille.

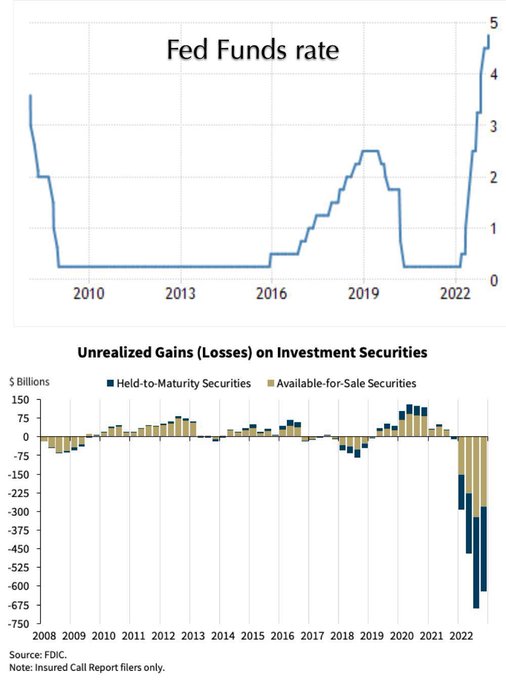

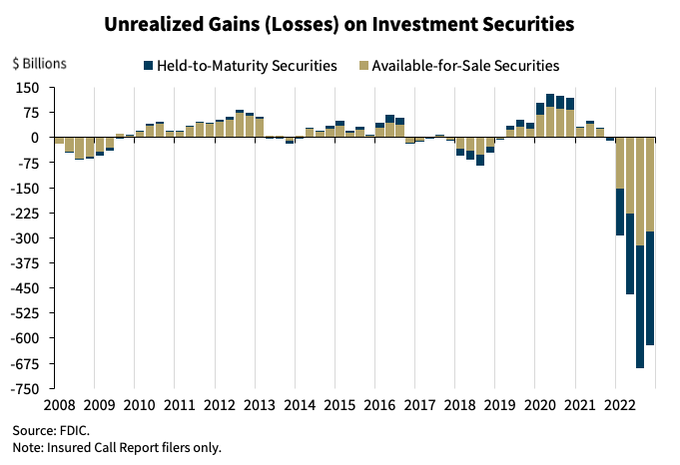

Enter the Fed. De inflatie loopt uit de hand en de Amerikaanse centrale bank moet hard ingrijpen om de inflatie te beteugelen. Helaas voor de Fed, was een groot gedeelte van de inflatie aanbod gedreven (door lockdowns) waardoor de Fed niets anders restte om de economie hard te raken om zodoende genoeg vraagdestructie te bewerkstelligen. De rente werd dan ook met grote stappen en kleine intervallen flink verhoogd en QE (kopen van obligaties met “geprint” geld) werd teruggedraaid naar QT (verkopen/laten aflopen van de door de Fed opgekochte obligaties).

Zoals eerder op dit blog is beschreven, was er altijd de kans dat deze 180 graden draai in monetair beleid tot problemen zou kunnen leiden. Dat scenario is dus nu SVB ten deel gevallen. Hun klanten konden namelijk nu 55 krijgen op kortlopende staatsschulden; veel meer dan het geld aanhouden op een SVB rekening. Zodoende gingen steeds meer klanten geld opnemen/overboeken en kwam SVB in de problemen. De opgevraagde bedragen waren immers zo groot, dat ze aan de andere kant van de balans hun bezittingen (beleggingen) moesten verkopen om aan cash te komen. Normaal geen probleem, maar, ironisch genoeg, door de snelle renteverhogingen van de Fed heeft SVB nooit de tijd gehad om haar balans aan te passen. Het zat dus met alleen maar langlopende Amerikaanse staatsobligaties die, door voornoemde renteverhogingen, flink in prijs waren gedaald. Hoe dat in zijn werk gaat heeft u ook op dit blog kunnen lezen.

Normaal zijn dalende prijzen in deze staatsobligaties geen probleem, want de bank houd ze aan tot de einde van de looptijd (held to maturity, HTM) waardoor het ingelegde geld gewoon weer wordt terugbetaald (geen verlies dus). Maar SVB werd door de snelle en grote beweging van haar klanten geforceerd om deze staatsobligaties tussentijds te verkopen waardoor er wel degelijk een echt cash verlies moest worden geboekt. Dit werd de bank teveel en heeft daarom haar deuren moeten sluiten. De meest veilige belegging, bleek dus de meest risicovolle!

Het moge duidelijk zijn dat dit grotendeels de schuld is van SVB door absoluut geen robuust businessmodel te hanteren. Maar ook de toezichthouders hebben gefaald want die hadden een dergelijk eenzijdige balans nooit moeten goedkeuren. En, een andere grote schuldige is de Fed, die met haar ultra ruime beleid (lage rentes en QE) de SVB hebben verleid zo niet gedwongen om de balans zo in te richten zoals ze gedaan hebben. En het is wederom door de Fed, nu door rente verhogingen en QT, de bom bij SVB is gebarsten.

En de effecten zijn niet tot Amerika beperkt gebleven. Zo ligt Credit Suisse nu onder vuur en heeft de Zwitserse centrale bank al steun moeten toezeggen. Of de kous daarmee af is, is nog maar zeer de vraag. En wat centrale banken hebben gesloten en moeten gaan beslissen is nog zoiets. En de kans dat er nog meer skeletten uit de kast vallen (denk aan vastgoedfondsen, private equity en hedge funds) is erg groot. Maar meer daarover volgende week in deel 2.

Reaguursels

Dit wil je ook lezen

GeldBlog - Amerikaanse banken krijgen het nog zwaarder

De regionale banken in de VS hebben een bewogen periode achter zich. Het vooruitzicht is echter niet veel beter.

Kijk. DE oplossing voor lage spaarrentes

Gewoon eens een hele goede brief

Sigrid Kaag: 'Database betalingen boven 100 euro geen probleem, banken monitoren nu ook al alles'

Een kwart van het kabinet weet niet meer wat de gevolgen zijn van een overheid die alles over haar burgers weet

GeldBlog — Quo Vadis

Waarheen. Waarvoor

GeldBlog — CBDC programmeerbaar geld, deel 2

het zou het einde van de bank, zoals we die nu kennen, kunnen betekenen

Haha. "Zwaardere gevels tegen plofkraken"

Expert is echt een pannenkoek

Geld opzij zetten? Betalen!

Sparen wordt een dure hobby

GeldBlog - Banken springen op censuurtrein

Iemand of een bedrijf betichten van terrorisme is aan het OM en niet aan een privaat bedrijf.