GeldBlog — Inflatie is nu ineens een blijvertje

Vraag is echter, wat we daarna krijgen?

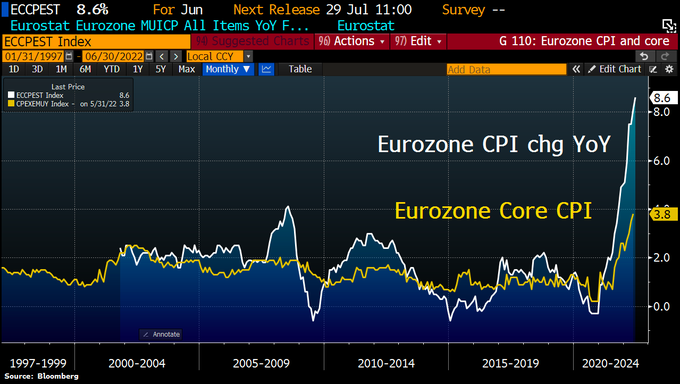

Inflatie was dood verklaard en dan weet men de woorden die gaan volgen: “Lange leve de inflatie!” En inderdaad, inflatie is alive and kicking. En nu weer laten economen en centrale bankiers van zich spreken door te stellen dat het “lage inflatie voor altijd” systeem dood is. Wellicht hebben ze het deze keer wel bij het rechte eind.

Overigens was die stelling dat inflatie dood was, onjuist. Al sinds het begin van de Quantitative Easing (vanaf 2008, als we de Fed als leidraad nemen) (QE) programma’s waar centrale banken staatsschulden (en soms ook andere schulden en aandelen) opkochten met “geprint”geld, waren er economen die waarschuwden dat dit inflatie zou veroorzaken. Helaas was dit groepje in de minderheid en ze werden door de maakbare samenleving economen om de oren geslagen met de inflatiecijfers van o.a. het CBS en Eurostat. Maar die cijfers zijn gebaseerd op een mandje van goederen en lieten niet heel het verhaal zien.

Het “geprinte geld” heeft namelijk wel degelijk gelijk inflatie veroorzaakt in financiële waarden zoals aandelen, obligaties en vastgoed (Wall Street in plaats van Main Street). Dat was ook de bedoeling, want deze stijgende prijzen van deze bezittingen, vormden in wezen een herkapitalisatie van de banken (onderpandwaarde ging weer omhoog, waardoor de banken weer gezond werden).

Enfin, de inflatie heeft zich nu ook eindelijk laten zien in het befaamde mandje. En dan nog bleven de mainstreameconomen volhouden dat het tijdelijk zou zijn (”transitory”). Natuurlijk is alles “transitory” als de tijdspanne maar lang genoeg is; zelfs de Weimar-inflatie was dan tijdelijk van aard. Dus de discussie kan beter gevoerd worden over hoe lang, hoe hoog de inflatie zal zijn en of het een regime change betreft.

De GeldBlog-lezer heeft al een tijdje kunnen lezen over wat voor inflatie ons te wachten stond. Nu ook weer, blijft inflatie aan de bovenzijde verrassen. Dit zal nog een tijdje aanhouden gezien nog niet alles is doorgeprijsd; er zit een vertraging in. Maar de beste oplossing voor inflatie, is inflatie. Immers, hogere prijzen zorgen voor lagere vraag. De centrale banken voelen zich nu echter genegen om het heft in eigen hand te nemen en zelf de vraagdestructie te bewerkstelligen.

Ze doen dit door de rentes te verhogen en de QE-programma’s stop te zetten zoals de ECB dat wil gaan doen, of om deze zelfs terug te draaien (Quantitative Tightning, QT) zoals de Fed dat nu gaat doen. Tezamen met veel andere problemen, is het niet bepaald moeilijk om de conclusie te trekken dat er economisch guur weer voor de deur staat. Voornoemde mainstreameconomen echter, rennen nog steeds achter de feiten aan op dit punt.

Dus gelukkig is er het GeldBlog om u weer van een goede voorspelling te voorzien: inflatie blijft nog even verrassen aan de bovenzijde, komt dan omlaag, maar iets minder hard dan verwacht, dan zakt economie steeds verder door de knieën wat een stagflatie situatie betekent. Daarna verdwijnt de inflatie en slaat de stagflatie om in deflatie (aangezien iedereen bezittingen van de hand moet doen terwijl er heel weinig kopers zijn waardoor de prijzen flink dalen).

Vraag is echter, wat we daarna krijgen? Gaan we ooit terug naar het ultra lage inflatie regime wat we van 2000 tot en met 2020 hebben gekend, of krijgen we wat anders? Wel, bij een bijeenkomst van centrale bankiers wordt nu duidelijk dat deze periode niet meer terug wordt verwacht! We gaan volgens vele centrale bankiers een nieuw inflatie-regime in waar inflatie structureel hoger zal zijn dan de voornoemde periode.

Nou is 2% inflatie al hoger dan voornoemde periode, maar de significantie van deze uitlatingen moet niet worden onderschat. Centrale banken zullen dus met nieuwe (of juist ouderwetse) gereedschappen de inflatie te lijf moeten gaan, wat extra onzekerheid met zich meebrengt. Verder, mocht deze aanname van structureel hogere inflatie juist zijn (is al eerder over geschreven hier), is het nog maar de vraag wat de centrale banken kunnen doen. Schulden staan op record hoogtes, de productiviteitsontwikkeling is zo slap als de ChristenUnie, vergrijzing slaat toe, grondstoffen worden steeds schaarser, begrotingstekorten lopen op en de afgedwongen Groene Transitie veroorzaakt nog meer aanbod-vraag dislocaties. En dit alles met opgezwollen centrale bank-balansen (waar alle troep op staat die zij hebben gekocht en nu dus eigenlijk zouden moeten verkopen).

Het lijkt er steeds meer op dat de centrale banken zichzelf in de hoek hebben geverfd (mooi anglicisme). Wellicht dat de deflatieperiode die ik voorspel voor 2023/2024, hen wat lucht kan geven, maar links of rechtsom zal een normalisering van monetair beleid tot veel pijn leiden. Zullen centrale banken durven doorzetten? Kan dit überhaupt nog zonder een systeemcrisis te veroorzaken? En zal de politiek niet ingrijpen en andere trekpoppen de ECB laten besturen om zo de gratis geld gekte proberen voort te zetten?

Wat vast staat is dat we roerige monetaire en economische tijden tegemoet gaan (ze waren overigens al roerig, maar nu ook voor het zicht). Het zal zijn zoals een amoureuze relatie; erg interessant, heet, maar vaak ook uiterst pijnlijk. Gelukkig zal het GeldBlog u op de hoogte houden van alle relevante ontwikkelingen. Altijd handig, iemand die u vertelt dat de koffie heet is.

Reaguursels

Dit wil je ook lezen

Financial Times: Salaris ECB-baas Lagarde meer dan anderhalf keer zo hoog als gemeld

Tja, dan hoef je je niet zo druk te maken om de inflatie

Ook al niet meer te betalen: beledigen, fiets stelen, winkeldiefstal en mishandelen

FOTO: De hand waaruit onze pleziercenten worden gejat

YES. Inflatie weer in de lift, stijgt naar 3,3%

Terug van nooit weggeweest

Inflatie 4.1%. Boodschappen weer duurder

supermarkten = tuigh van de richel

A-merk Arjen Lubach SLOOPT A-merken op A-merk RTL4 over dure A-merk boodschappen

Maar gaan adverteerders nu Peter van der Vorst bellen?

Inflatie eindelijk voorbij (haha 1 april)

Inflatie is er gewoon nog

TK LIVE - Het Potje HAK Appelmoes Debat

We moeten praten over... De Boodschappende Middenklasse

HALLO JUMBO. Inflatie stijgt naar 3,8%

Wij eisen NU een video van een NPO-verslaggever